赤字の所得が出たとき、黒字の所得と合算できるのを損益通算と言います。黒字の所得を減らせば税金も安くなります。

例え赤字の所得があったとしても、すべての所得が損益通算ができるわけではありません。

複数の所得がある人はどの所得なら損益通算知っておくと、節税への意識も高まりますので是非知っておきましょう。

・損益通算とは

・他の所得と損益通算できる所得

・損益通算の優先順序

・損益通算の具体例

損益通算とは?

損益通算とは赤字の所得と他の所得とを合算することができることを言います。

それにより黒字の所得の額から赤字分の額を差し引くことができます。

基本的には総合課税の所得になります。例えば株式の黒字を不動産所得の赤字を引くことはできないに注意が必要です。

※株式は分離課税

そうすることによって所得が減少することによって税金が安くなる効果があります。

赤字が出た所得すべてが差し引くことはできません。所得の種類によって赤字額を引けるものが決まっています。

また損益通算するには、いきなり他の所得からできるわけではなく、損益通算する順序が指定されていますのでその通りに引く必要があります。

・赤字であることが前提

・損益通算する順序が指定されている

・山林所得を除いて基本的には総合課税の所得と合算する

・赤字が出ても損益通算できない所得もある

損益通算できる所得

損益通算できる所得は、不動産所得、事業所得、山林所得、譲渡所得の4つになります。

この4つの所得は主に損失が出る性質がある所得のため限定して損益できる所得となっています。

例え雑所得で赤字が出たとしても他の所得と損益通算はできないことになります。

例えばフリマや仮想通貨で赤字を出したとしても、給与所得の黒字部分を赤字部分でひけないことになります。

◇不動産所得◇

主に家賃収入が不動産所得になります。不動産投資は初年度に手数料(登録免許税、不動産取得税など)が発生するのに赤字になりやすいです。

また空室で家賃収入が減るなど、経費を引いたら赤字になる場合もあります。

そうした時は損益通算を活用することができます。

サラリーマンをしながら不動産投資してる人は、給与所得を不動産所得が赤字になった時に損益通算することによって節税になります。

◇事業所得◇

主に個人事業主の所得が事業所得になります。売上げから経費を差し引いたのが事業所得となります。

サラリーマンをしながら副業でフリマなどで稼いだ所得は基本的に雑所得となります。

もしフリマなどの所得が事業として成り立っているならば事業所得として扱うことになります。

「事業」とは?No.6109 事業者とは

事業とは反復、継続かつ独立して行われていることとなっています。ですのでフリマの所得が事業の定義に当てはまるならば、事業所得となります。

◇山林所得◇

山林というと山の土地の所得と勘違いしてしまいそうですが、山林の所得とは主に木材の売却によった所得になります。

木を伐採して得た所得、もしくは立木のままで得た所得になります。

山ごと売却した場合は土地の部分は譲渡所得となります。

◇譲渡所得◇

譲渡所得は少し複雑です。他の所得と損益通算できるのは総合課税の譲渡所得となります。分離課税の譲渡所得は他の所得とはできないので注意しておきましょう。

※総合課税の譲渡所得でも他の所得と損益通算できないもの

例)ゴルフの会員権の損失、生活に通常必要のない資産

他の所得と損益通算できる譲渡所得は一般的にはほとんど該当するものがないです。

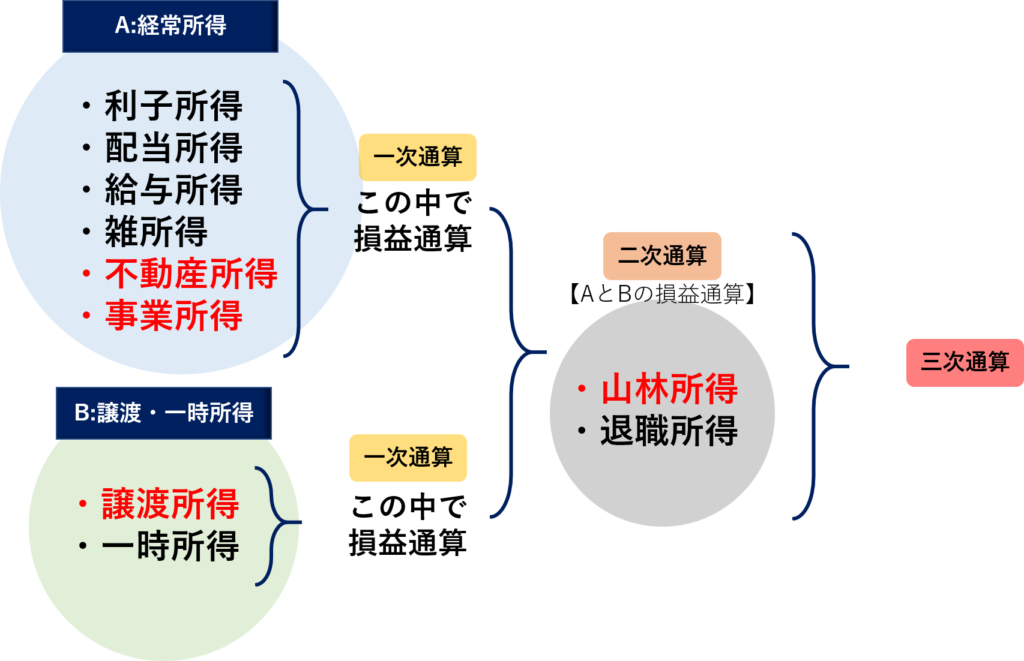

【図解】損益通算する順序

損益通算するには指定された順序が決められています。

例えば不動産所得の赤字をいきなり退職所得の黒字と損益通算できるわけではありません。

所得の性質が近いものを4つのグループに分け、指定された順序で損益通算していきます。

◇一次通算◇

Aのグループである経常所得と呼ばれている所得内で損益通算します。

Bのグループである譲渡・一時所得と呼ばれている所得内で損益通算します。

◇二次通算◇

AとBのグループ内で一次通算したものを損益通算します。

◇三次通算

二次通算したものを山林所得、退職所得の順序で損益通算します。

もはや混乱w

損益通算する順序は生活に必要である所得から引いていくってイメージだけ覚えておけばよいよ!

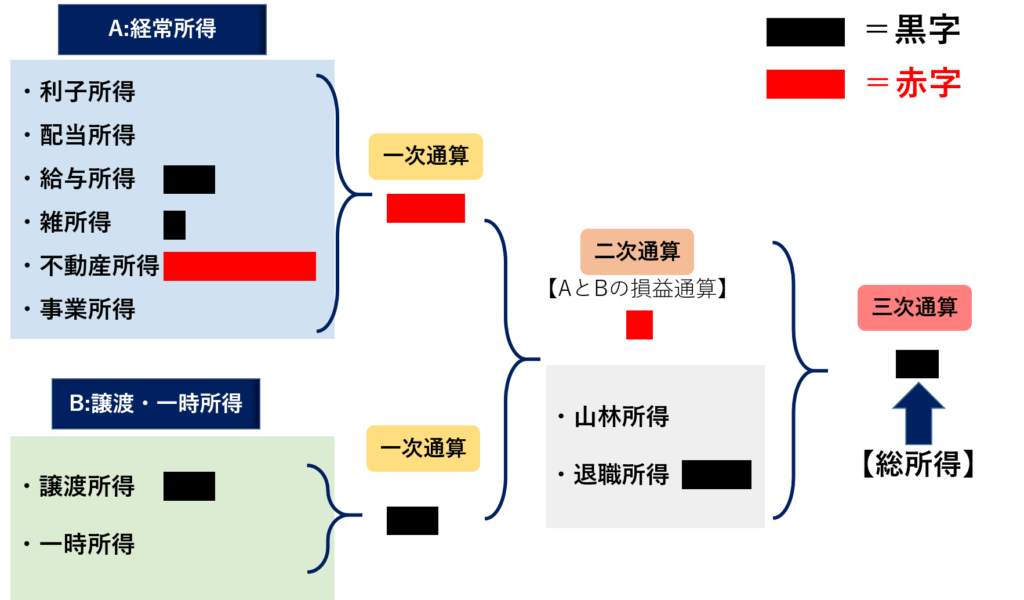

【図解例】でみる損益通算イメージ

例えば不動産所得が赤字の場合で他の所得が下記のようであった場合

上の図解の流れを解説します。

◇一次通算◇

1:経常所得グループである給与所得と雑所得と不動産所得で損益通算

2:譲渡・一時所得では譲渡所得しかないのでそのまま

◇二次通算

3:AとBで損益通算する

◇三次通算

4:二次通算でも赤字がある場合は、山林所得→退職所得の順で損益通算する。上記の例では山林所得がないため退職所得から差し引く

◇総所得◇

最終的に残った所得が総所得になります。

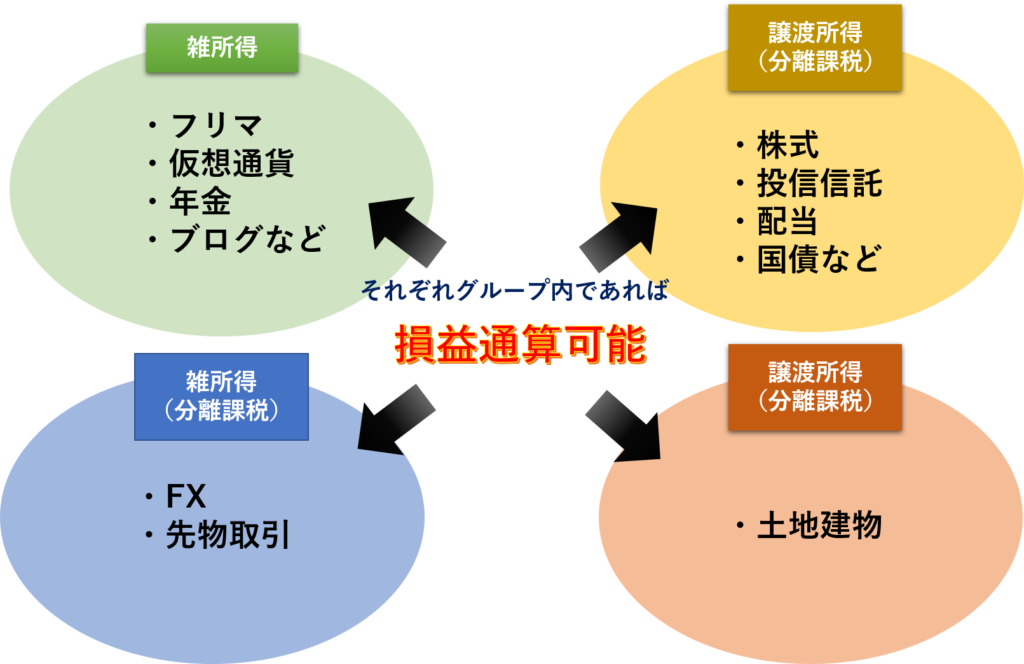

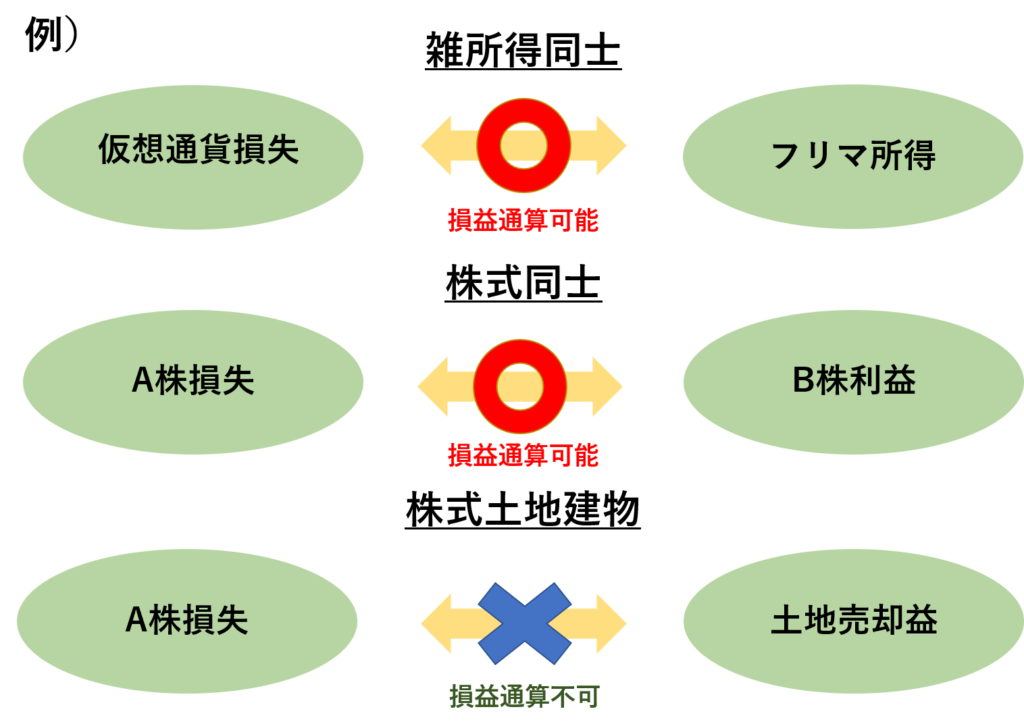

同じ所得、グループ内でなら損益通算はできる

上記の4つの所得以外は他の所得と損益通算できませんが、同じ所得内、もしくはグループ内であれば損益通算は可能です。

例えば雑所得同士である仮想通貨で損失が出たとして、フリマで得た所得を損益通算することは可能となります。

例)仮想通貨で50万損失、フリマで100万の所得があった場合、黒字の100万から損失分の50万を差し引くことができます。

◇同じ所得でもグループで別々に損益通算するもの◇

同じ所得内でもグループ別にしか損益通算できないものあります。

分離課税である雑所得のFXでは、FXまたは先物取引との間、譲渡所得についても、株式のグループ、土地建物のグループの間では損益通算可能となっています。

譲渡所得内だからといって何でも損益通算できるわけではなく、株同士、土地建物同士であるなら損益通算可能となります。

まとめ

・他の所得で損益通算できる所得は不動産所得、事業所得、譲渡所得、山林所得

・損益通算は赤字であることが前提

・損益通算は指定の順序によって行う

・同じ所得内、もしくは同じグループ内では損益通算可能

コメント