配当金の税金は基本的には分離課税ですが、総合課税を選択することもできます。

所得条件にもよりますが、総合課税を選択をし配当控除によって分離課税よりも税金が安くなる場合があります。

節税のために配当控除を活用すればお得になるのがほとんどですが、人によっては注意する点があります。

ここでは多くの人が該当する上場株式の配当の場合の、配当控除の仕組みと注意する点について解説していきます。

・課税所得が900万以下であれば総合課税を選択した方が得

・配偶者や被扶養者は税法上の扶養や、健康保険上の扶養に注意が必要

・国民健康保険の人は総合課税にすることで保険料が上がる可能性もある

・住民税申告不要制度を活用すれば保険料の増加を回避できる

配当控除とは?

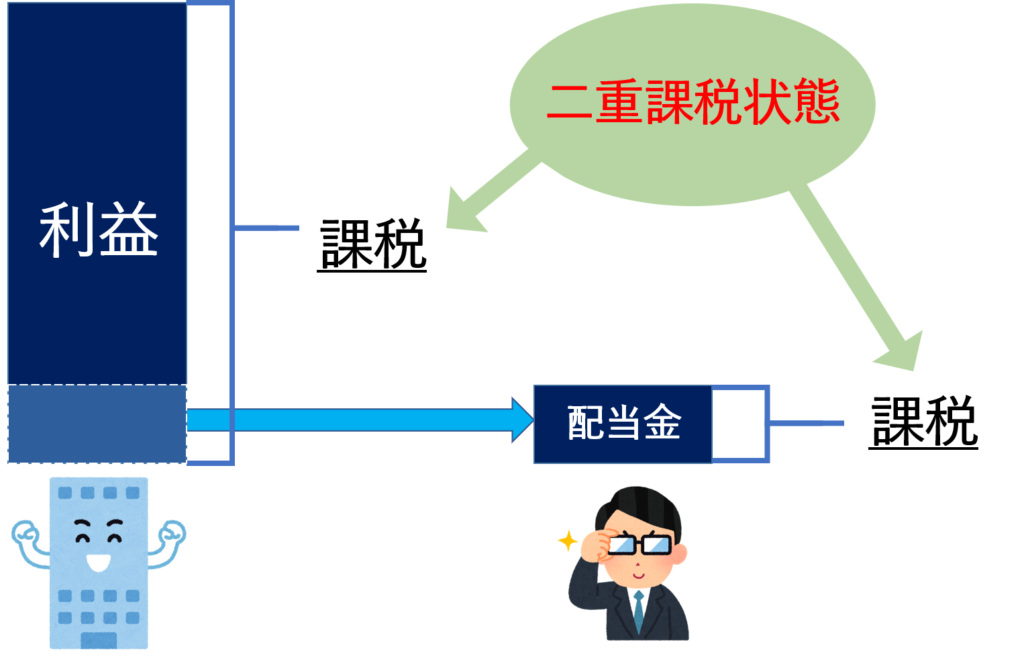

そもそも配当金は企業の利益から出ていることが多いです。企業の利益からも課税、配当金にも課税と二重課税の状態になってしまっています。

それを調整する意味で配当控除というのが設けられています。

配当控除は所得控除ではなく、税額控除なので税金からダイレクトに差し引くことができます。

「特定口座・源泉徴収あり」の場合、分離課税のままだと20.315%源泉徴収されています。それを確定申告で総合課税を選択し配当控除を活用することで税金が安くなる可能性があります。

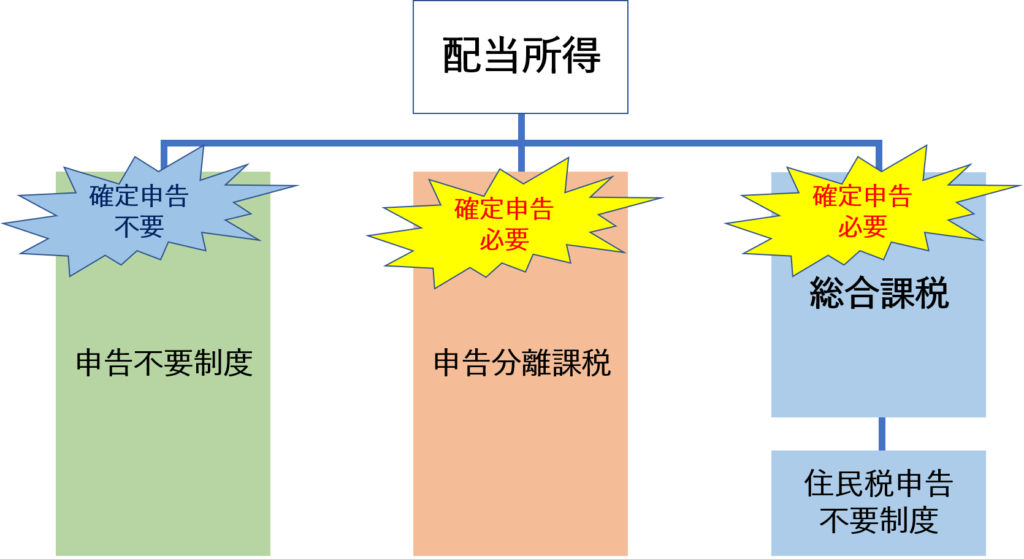

配当所得の確定申告のパターンは3つ

配当所得がある場合の税金の申告の仕方は主に3つあります。

◇申告不要制度◇

特定口座・源泉徴収有りの場合ではこれになります。配当所得を受け取った時点ですでに税金が引かれていますので、確定申告の必要はありません。

◇分離課税で自分で確定申告◇

配当所得の他に株式売却損がある場合、配当所得と損益通算することによって税金を還付する場合、分離課税で確定申告することになります。

◇総合課税で自分で確定申告◇

配当控除を活用する場合は総合課税を選択して、源泉徴収された税率より低くなる場合は自分で確定申告することになります。

また住民税の申告不要制度を活用することによって国民健康保険に影響を回避することができます。

- 申告不要制度

- 分離課税で自分で確定申告

- 総合課税で自分で確定申告

・住民税申告制度を活用

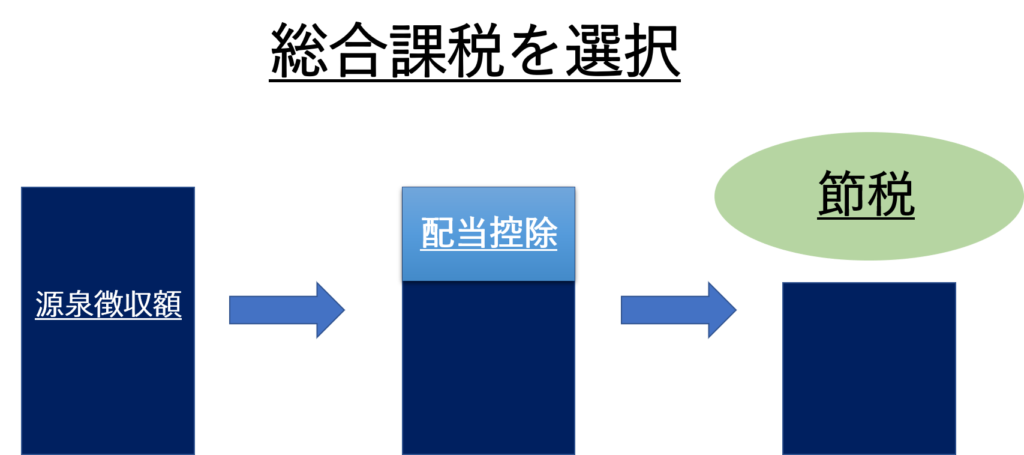

配当控除の【図解】イメージ

総合課税を選択して配当控除を活用した時の図解イメージです。

源泉徴収された額よりも安くなる可能性があります。

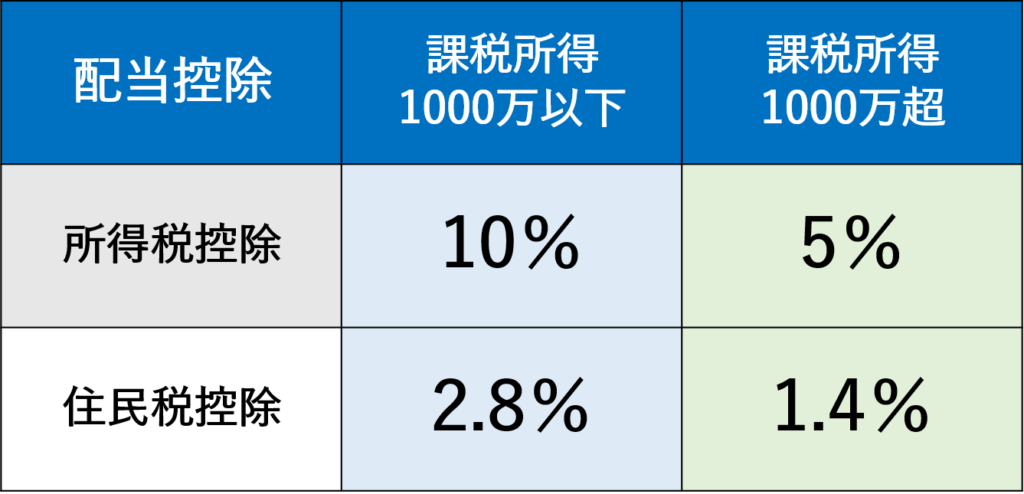

課税所得によって違う配当控除率

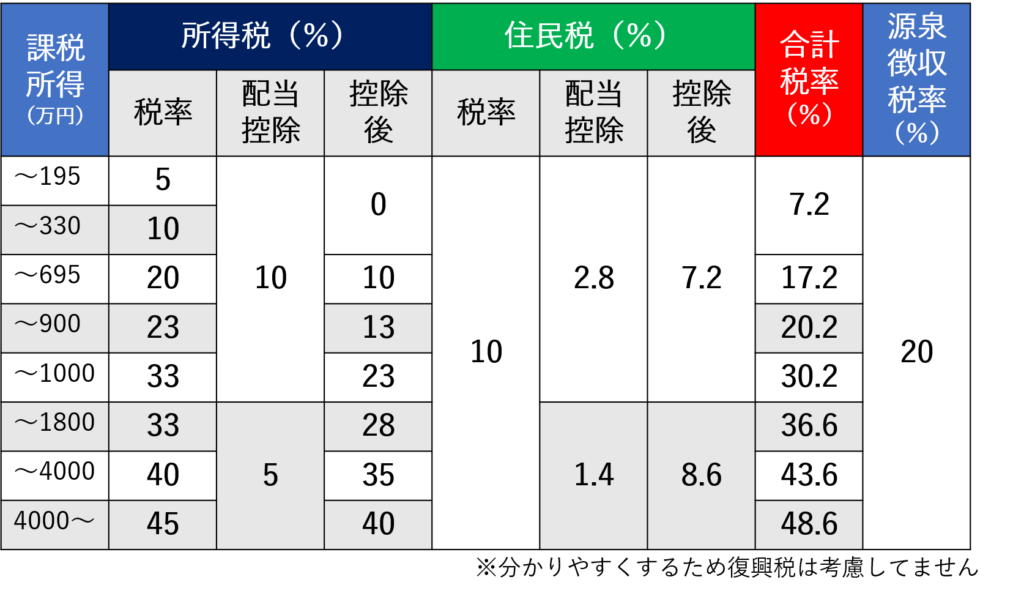

配当控除の税率はその人の課税総所得の金額によって違います。また所得税と住民税でも控除率が違うので注意しましょう。

この課税総所得には受け取った配当所得も含みます。

◇課税総所得1000万以下◇

所得税・・・10%

住民税・・・2.8%

◇課税総所得1000万超◇

所得税・・・5%

住民税・・・1.4%

所得が多い人は控除率が低くなりますが、一般的な所得から言うとほとんどの人は所得税10%、住民税2.8%の控除ですね!

配当控除の計算

配当金から源泉徴収されている20.315%(所得税15.315%+住民税5%)より、配当控除を活用して安くなればメリットと言えます。

配当所得を含めた課税総所得が500万だった場合を例にして解説していきます。

ステップ1~課税所得みる~

まずは配当所得を含めた課税総所得をみていきましょう。

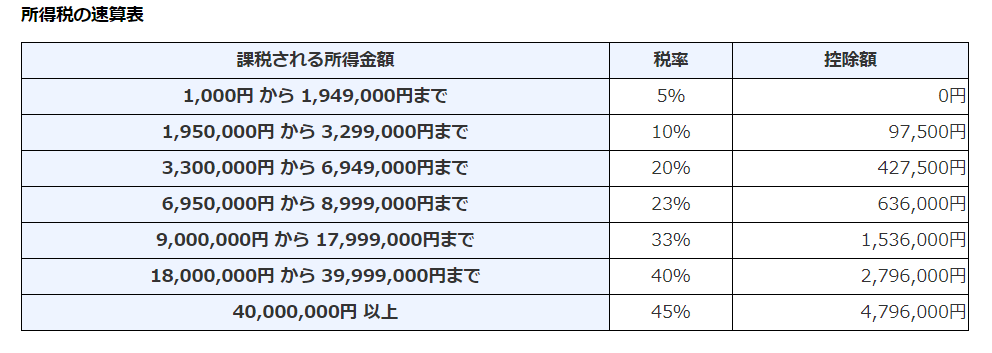

出典:国税庁ホームページより

例えば配当を含めた課税所得が500万だとしたら税率20%の部分となります。1000万以下であるので。配当控除率は所得税10%、住民税2.8%となります。

ステップ2~控除率を引く(所得税)~

自分が該当した課税所得の所得税率から配当控除の税率を引きます。課税所得が500万円の場合だと所得税率が20%なのでそこから配当控除の税率10%を引きます。

20%-10%=10%なのでこの税率が総合課税を選択した配当所得の所得税の税率になります。

ステップ3~控除率を引く(住民税)~

先程引いたのは所得税率の部分だけなので、住民税の部分も控除率を引いていきます。

住民税率は所得の金額にかかわらず一律10%となっています。

なので10%から配当控除の税率2.8%を引きます。

10%-2.8%=7.2%なのでこの税率が総合課税を選択した配当所得の住民税の税率となります。

ステップ4~源泉徴収額と比較する~

ステップ2の所得税率10%と、ステップ3の住民税率7.2%を合計しますと、17.2%となります。

配当所得に課税される税率は所得税と住民税合せて17.2%ということになり、源泉徴収された20.315%より安くなることが分かります。

この場合だと3%ほど税金が安くなるってことですね!

・源泉徴収額>配当控除活用した場合であるならお得となります。

配当控除の注意点

配当控除を活用するために総合課税を選択した場合の注意点があります。

それが国民健康保険加入者や配偶者や扶養に入っている人です。

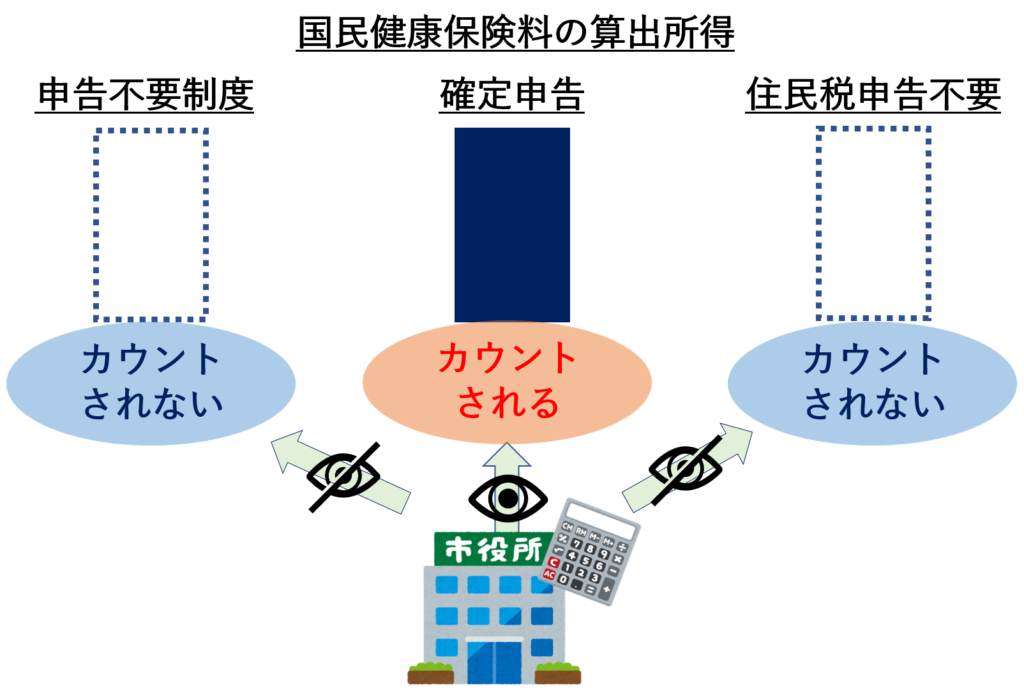

何故なら確定申告するということは同時に住民税の申告すると同じことになってしまうからです。市町村は確定申告のデータを元に住民税や国民健康保険料の算出をしています。

確定申告することによって配当所得も国民健康保険の算出計算にカウントされてしまいます。

さらに配当所得を確定申告することによって社会保険の扶養に入っている人や税法上の扶養から外れてしまう可能性があります。

社会保険の扶養に入る条件の収入として130万未満とされている健保が多いですが、基本邸には恒久的な収入があるかないかで判断されますが、配当所得が恒久的な収入と判断された場合扶養から外れてしまう場合もあるので注意が必要です。

◇配偶者や扶養に入っている人は注意◇

安易に配当控除をした方が得だからといって、上記のような問題があるので配当控除をした方が得なのかどうか判断した上で最終的に決めた方が良いです。

仕組みを理解していない人は配当控除を活用しない選択も!

住民税を申告不要とすることで回避

国民健康保険の保険料や介護保険料が上がってしまう可能性がある場合は住民税を申告不要とすることで、この問題を回避できます。

所得税に関しては総合課税、住民税に関しては分離課税を別々に課税することが可能になりました。

申告不要にすれば住民税率は源泉徴収率の5%になるよ!

そうすることによって市町村には配当所得の部分に関しては国民健康保険の保険料や介護保険料の算出計算に含まれなくなります。

※住民税申告不要制度は、特定口座・源泉徴収有りである必要があります。

住民税申告不要は納税通知書が送付されるまで、申告不要申出書を提出する必要があります。

課税所得900万以下までなら得

住民税申告不要制度を活用すれば課税所得900万以下までなら配当控除を活用した方がお得ということになります。

それでは計算してみてみましょう。

課税所得が900万なので、所得税率は23%となります。そこから所得税の配当控除10%を引きます。

23%-10%=13%となり配当所得の所得税の部分は13%となります。

次に住民税の部分を計算していきます。

一律10%から住民税の配当控除2.8%を引きます。

10%-2.8%=7.2%となります。

所得税と住民税の部分を足すと、13%+7.2%=20.2%となります。

この%だと源泉徴収額とあまり変わらないね・・・・

そう!なので住民税だけを申告不要にするのだよ!

住民税の部分を申告不要とすることで18%の税率にすることができます。

申告不要にすると、源泉徴収された税率のまま課税しますということになるのです。

源泉徴収された税率の内訳は所得税15.315%、住民税5%なので確定申告で総合課税を選択するより低いのです。

配当所得の所得税の部分は総合課税で、住民税の部分は分離課税というようにわけて課税することが可能なわけです。

900万以下までなら住民税申告不要制度を活用すれば配当控除はお得ということになります。

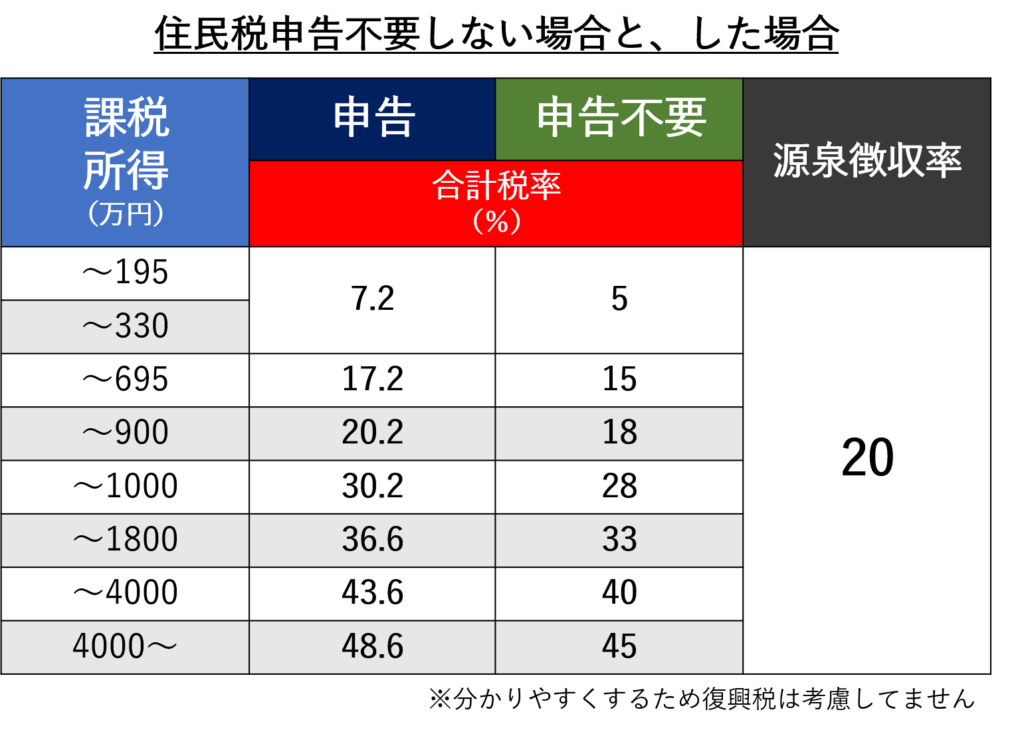

配当控除早見表

住民税の申告不要をしない場合と、した場合の比較をしてみます。

住民税を申告不要制度を活用しない場合は課税所得695万円までならば、総合課税を選択した方がお得ということになります。

では次に住民税申告不要制度をした場合をみていきましょう。

住民税申告不要にした場合課税所得が900万以下であれば、源泉徴収率より低くなることになります。

従って一番有利な配当控除の仕方は、所得税を総合課税を選択し住民税を申告不要にすることです。

コメント